Schönen Sonntag, liebe Börsianer. Nun hätte es fast ein perfektes Entspannungswochenende abseits des Börsengeschehens werden können: Meine Depots verabschiedeten sich am Freitag mit neuen Allzeithochs ins Wochenende. Besonders gefreut hat mich der 9-prozentige Kursanstieg von Novo Nordisk am Freitag. Meine Turnaround-Wette läuft bislang wie geschmiert; ich liege 20 % im Plus. Ich hatte die Aktie direkt nach der FDA-Zulassung der Abnehm-Pille gekauft.

Doch dann kam Trump. Er hat Strafzölle gegen acht Länder angekündigt (darunter Deutschland, Dänemark, Frankreich und Großbritannien). Ab dem 1. Februar sollen 10 % fällig werden, ab dem 1. Juni sogar 25 %. Es sei denn, es wird ein „Deal“ über den Kauf Grönlands erzielt. Das ist der reine Wahnsinn.

Ist dieser Beginn territorialer Handelskriege zwischen NATO-Staaten der „Schwarze Schwan“, vor dem wir Börsianer uns so fürchten? In jedem Fall ist es ein guter Zeitpunkt, um darüber zu sprechen, wie ich auf solche aufziehenden Krisen reagiere.

Ich trenne mein Vermögen strikt in „aktives Kapital“ und „passives Investment-Kapital“: Mit meinem aktiven Kapital versuche ich, gezielt von neuen Markttrends zu profitieren. Der Kauf der oben erwähnten Novo-Nordisk-Aktie erfolgte beispielsweise aus diesem Topf. Mit meinem Investment-Kapital reagiere ich kaum auf Marktschwankungen; ich bleibe immer investiert.

Die Hauptaufgabe bei meinen Investments ist das strategische Nachdenken über die Allokation. Im Klartext: Es ist weniger entscheidend, welche einzelne Aktie ich kaufe, sondern wie ich mein Geld auf verschiedene Bereiche verteile.

Allokation ist die Aufteilung des Kapitals auf verschiedene Anlageklassen. Sie beantwortet Fragen wie: Wie viel Prozent meines Geldes fließen in Einzelaktien oder passive Index-ETFs? Wie viel in Anleihen, Gold oder Immobilien? Wie hoch ist meine Cash-Reserve, um in Krisen nachkaufen zu können?

Hier spricht der Volkswirt in mir: Wissenschaftliche Studien (z. B. von Brinson, Beebower und Hood) haben gezeigt, dass über 90 % der Portfolioschwankungen auf die Allokation zurückzuführen sind und nur ein kleiner Bruchteil auf die Auswahl spezifischer Einzeltitel (Stock Picking) oder den genauen Zeitpunkt des Kaufs (Market Timing).

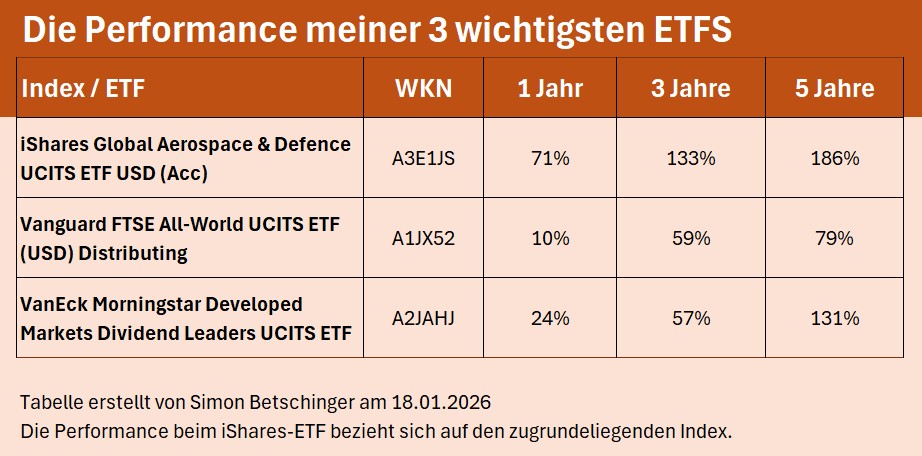

In der angehängten Grafik sehen Sie meine wichtigsten ETFs. Ich habe den Aerospace & Defense-Index bereits hoch gewichtet. Er ist mein sicherer Anker im Zeitalter des Neo-Imperialismus. Gleichzeitig positioniere ich mich mit diesem ETF für den Megatrend Weltall.

Elon Musk hat die Kosten für Nutzlasttransporte ins All massiv gesenkt. Kostete der Transport von einem Kilogramm Nutzlast in den niedrigen Erdorbit (LEO) beim Space Shuttle noch etwa 54.500 USD, hat SpaceX diesen Preis mit der Falcon 9 auf rund 2.720 USD (und mit der Falcon Heavy auf ca. 1.500 USD) gedrückt. Das entspricht einer Reduktion um über 95 %.

Ein Standardstart der Falcon 9 wird oft mit ca. 62–67 Mio. USD beziffert, während vergleichbare Starts der Konkurrenz früher oft 200 Mio. USD oder mehr kosteten. Durch die Wiederverwendung der Erststufen konnte SpaceX die internen Grenzkosten laut Analysten um 65 % bis 85 % gegenüber Einwegraketen senken. Musks Ziel mit dem vollständig wiederverwendbaren Starship ist eine weitere Senkung auf unter 100 USD pro Kilogramm. Sollte dies gelingen, wäre der Weltraumtransport im Vergleich zum Beginn des Jahrtausends um den Faktor 500 günstiger.

Unter dem Namen „Project Suncatcher“ hat Alphabet-CEO Sundar Pichai Ende 2025 eine Roadmap vorgestellt, die weit über bloße Fantastereien hinausgeht. Er bestätigte, dass Google bereits Anfang 2027 die erste Hardware ins All schicken will. Es handelt sich zunächst um „winzige Racks“ (Server-Einheiten), die auf Satelliten montiert werden.

Der Hauptgrund für diesen „Moonshot“ ist der gigantische Energiehunger der KI. Im All steht Sonnenenergie rund um die Uhr zur Verfügung – ohne Wolken oder Atmosphäre, welche die Effizienz mindern könnten. Pichai betont, dass die Sonne Billionen Mal mehr Energie abstrahlt, als die Menschheit aktuell verbraucht. Während Rechenzentren auf der Erde wegen ihres enormen Strom- und Wasserverbrauchs zunehmend auf Widerstand stoßen, nutzt ein Rechenzentrum im Orbit das Weltall als natürlichen Kühlkörper.

Mein Fazit: Der Markt für Weltraumtechnologien wird abheben. Die Luftfahrt- und Verteidigungskonzerne, die im unten abgebildeten iShares-ETF enthalten sind, gehören gleichzeitig zu den führenden Akteuren der Weltraumtechnik.

Viele Grüße

Simon Betschinger

Über neue Trading-Einstiege wie bei Novo Nordisk berichte ich in meinem journalistischen Trading-Research-Dienst MasterTraders.